川金ホールディングスMBOの概要

買付者 :株式会社 SS ホールディングス

(代表取締役 鈴木 信吉 氏の資産管理会社)

買付価格:普通株式1株につき388 円

買付期間:2020年10月 1日(木曜日)から2020年11月12日(木曜日)まで(30営業日)

買付予定株式数:買付予定数 19,812,809株

下限:13,208,600株(66.67%) 上限:なし

応募予定株主は以下の通り

鈴木信吉:957,535 株 (4.83%)

また、少数株主の保有分が、発行済み株式数から会社関係者持ち分を除いた過半数(8,206,638 株、所有割合:41.42%)を上回っている為、マジョリティ・オブ・マイノリティに相当するとのこと。

本TOBに必要な資金は、みずほ銀行からの 17,841,000,000 円を上限とした借入れを予定。(388円で全株取得の場合、買付金額は約77億円。差額の100億円が意味する物とは一体??)

→10月23日公表の補足説明によるとTOB決済資金の他、借入の返済資金、またこれらに係る諸経費であるようだ。貸借対照表によると保有現金は74億存在するが、果たして100億円もの借入は本当に必要なのだろうか?

株主構成は以下の通り

| 株主名 | 保有割合 | 保有株数 |

| 自社取引先持株会 | 6.75 | 1,350,000 |

| みずほ銀行 | 4.9 | 980,000 |

| 鈴木信吉 | 4.79 | 957,000 |

| 埼玉りそな銀行 | 4.62 | 924,000 |

| 東京特殊メタル | 3.78 | 756,000 |

| 鈴木パーライト | 2.74 | 548,000 |

| オイレス工業 | 2.71 | 542,000 |

| 高橋新 | 2.64 | 528,000 |

| 鈴木布二子 | 2.62 | 524,000 |

| 鈴木健文 | 2.49 | 497,000 |

ご覧の様に、会社関係者の持ち分は25%程度で特定の株主の保有比率が高いという訳では無い上、個人株主の保有分が約6割となっている。そのため本MBOの成立には個人株主の応募が必須となっている。しかし、買付価格388円を上回る現状を踏まえると応募する株主はほぼ存在しないと考えられる。よって、現時点(2020/10/6)においては成立する見込みは薄いと考えられる。

山田コンサルティンググループ(第三者算定機関・TOB成否にかかわらない固定報酬)により算定された1株当たりの株式価値の範囲は以下の通りで、フェアネスオピニオンは取得されていない。

市場株価平均法 : 266 円から 301 円 (直近1,3,6ヶ月)

DCF法 : 276 円から 483 円 (21 年3月期~24 年3月期まで)

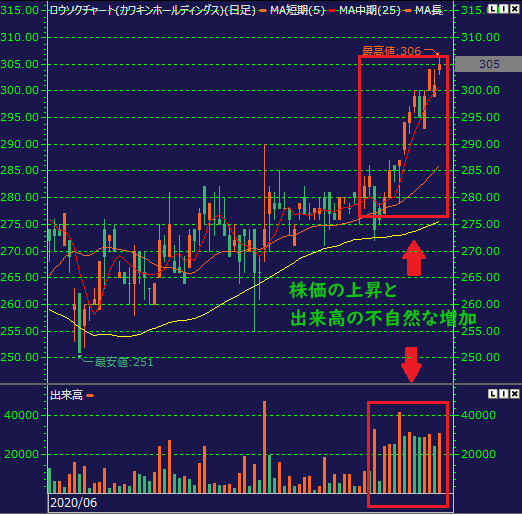

直近の値動き・今後の展開

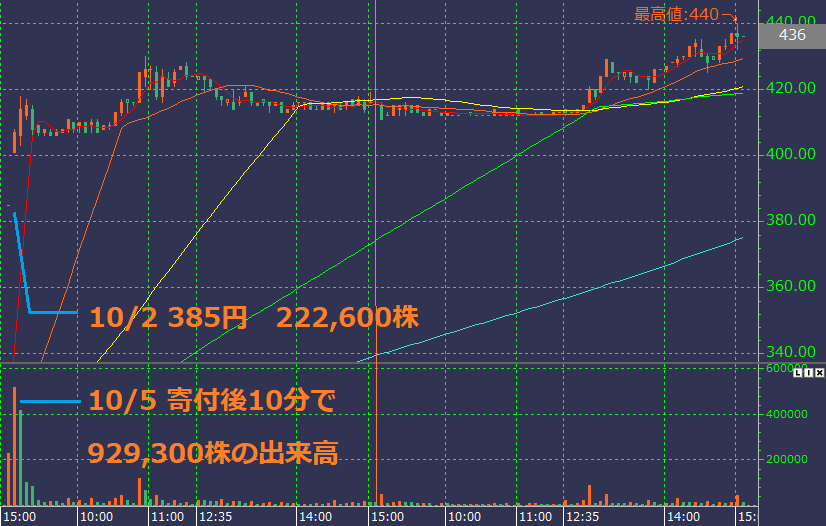

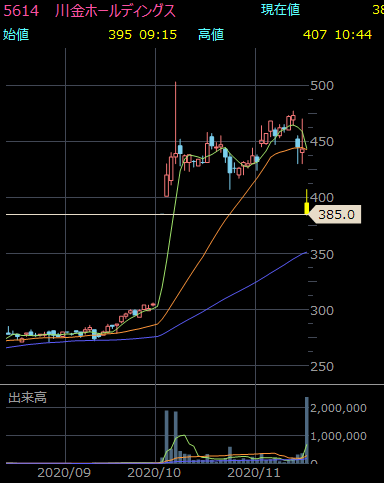

株価を見る限り、直近では特に材料が出ていないにも関わらず、出来高の増加を伴った株価の上昇が確認できる。もちろんこの値動きのみでインサイダー取引だと断言することはできないが、不自然な動きである。

では、本TOBの買付価格の妥当性を検討してみる。

今回の買付価格 388円はPBR0.47(BPS:832円)のため、PBR基準で考えると割安だと考えられる。

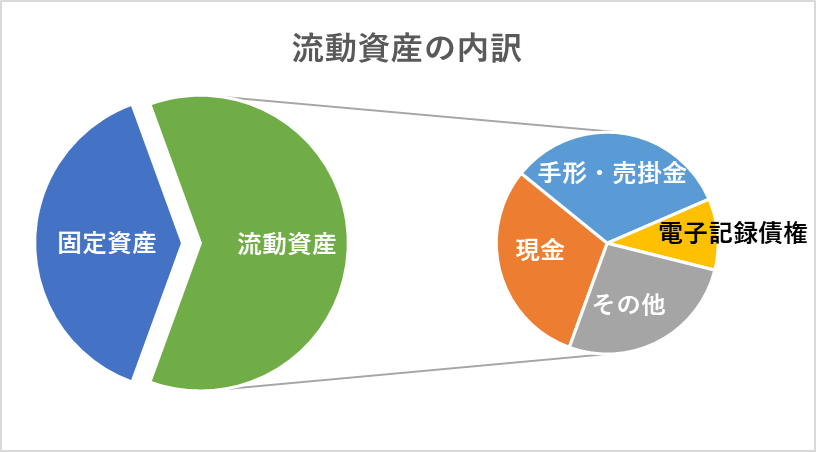

資産状況は以下の通り

流動資産242.9億の内、特に換金性の高い売掛金や債権等が約3/4を占める。

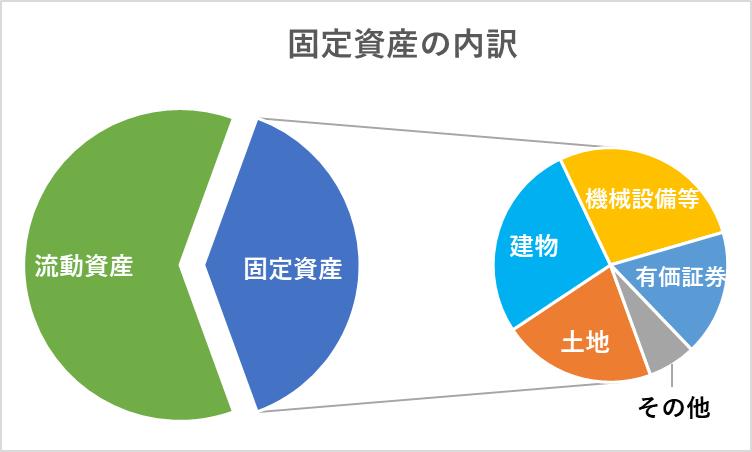

固定資産154.6億の内、投資有価証券は26.8億存在し、その内上場企業株式は15億程度。

残りは土地・建物・設備等の若干換金性の落ちる物である。

土地や建物を換金する際に発生するコスト(概算)を引いても、BPSは700円以上はあるように思われるので、今回の買付価格は安い印象を受けた。

PTS市場では買い付け価格を上回る価格で取引されているほか、直近では小島鐵工所の様に、公開買付発表後に買付価格の上乗せを目的とした市場内での買付行為も確認されている為、そのような動きが無いか注視していきたい。

MBO発表後の値動き

MBO発表後の10月5日、買付価格より13円高の401円で寄付き後、初めの10分間で発行済み株式の4.6%相当の出来高が有り、その後大きな下落もなく取引を終えた。終値430円, 出来高1,894,700株(9.47%)

2020/11/02 買付条件変更

2020年11月2日引け後、公開買付条件の変更が発表された。

内容は買い付け期間の延長のみ(11月12日 → 11月17日)

また、業績予想の修正も同時に発表された。

TOB期間中に上方修正が出されるのは珍しいケースであるとともに、一株当たりの純資産が増加する事から現在の買付価格388円を正当化するのは更に困難な状況となった様に思われる。

買付期間延長を行った時点でTOBへの応募株数が足りていない事は明白であるので、TOBを成功せる場合は買付価格引き上げる他ない。例は非常に少ないが、もちろんTOBの中止も有りうるのでその点はご留意願いたい。

※今回の期間延長は業績予想修正による公開買付届出書の訂正によるもの

ひとりごと

ニチイ学館の例では、旧村上系による変更報告書の提出が行われると思われていたが実際には提出されなかった。しかし、エフィッシモはニチイ経営陣との面談を行っており、ニチイ及びエフィッシモに有利な条件を水面下で締結する事に成功した。今回も同じとは断言できないが、現時点において発行済み株式総数の4割程度にのぼる約830万株が取引されているため、未だ大量保有報告書が提出されないのは不自然に思われる。既に機関投資家が参入して水面下で交渉を進めているのか?それとも多くの個人株主が参入している可能性も考えられる。

2020/11/18 公開買付成立

11月18日 12時、公開買付けの結果が発表された。

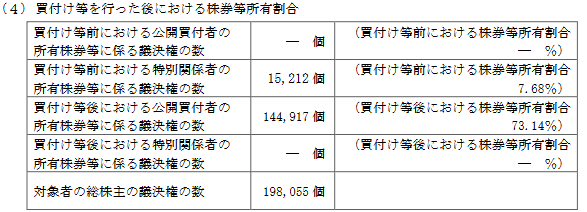

下限である13,208,600株を超える14,491,710株(73.14%)の応募が有り、本TOBは成立となった。今後は所定の手続きを経て上場廃止となる見込み

TOB公表後、結果が発表されるまでの値動きは下記の通り。

買付期限である11月17日まで買付け価格である388円を一度も付けなかった事で、市場で売却したほうが高値で売却できるなら、TOBに応募に応じる金銭的なメリットは存在しない事から、本TOBの不成立は明らかだと考えられていた。しかし、17日引け後に公表されると考えられていた公開買い付け条件の変更が提出されなかった事が嫌気され、夜間市場では急落した。翌日18日、前場の寄付きでは更に売られる展開となったが、買い付け価格388円を上回っていたが、12時にTOB成立が公表されたことで後場で388円を若干下回る値動きとなった。

また、17日の値動きは以下の通り

後場の寄付前に約9万株ほどの成行買い注文が入ったことにより気配値は一時500円を超えたものの注文が取り消された。後場では、インサイダー等の思惑などから470円まで買われる展開となったが、その後出来高を伴って下落した事から、後場寄付前の買いは売り抜ける為の見せ板であった可能性も考えられる。

TOB期限直前で大きめの売りが出た場合は警戒する必要が有りそうだ。