βの簡単なおさらい

以前の記事でβについての解説や活用方法について説明したので手短に。

βとは、ある銘柄が市場(日経平均やTOPIX等)の動きに対してどの程度動きやすいかを一目で判断できる指標の事だ。例えばある銘柄のβが2であるとすれば、日経平均が1%上昇した時、その銘柄は2%する。

ただし、そのβがどの程度信頼できるかは、βだけではわからない。決定係数rを同時に見ることで初めて正確に理解できる。加えてロイターなどで取得できるβは、算出期間がわからないため、単純に比較することはできないので注意が必要だ。

詳しくは下記をご覧いただきたい。

暴落に強いとは?

今回の記事における ❝暴落に強い❞ とは、市場指標が暴落した際に、市場リターンに比べ、下げ幅が小さかった 若しくは 上昇した銘柄の事を指す。

コロナショックによる暴落により、日経平均は23500→16350 (-30%) TOPIXは1700→1200 (-30%) マザーズは900→530 (-40%) 下落したので、これらを上回る銘柄を探していく。

βとrから強い銘柄を探す

今回、β算出に用いた期間は6月から7月までの1か月間。市場指標は日経平均、TOPIX、マザーズの3種類を使用した。直近でIPOした銘柄や出来高の無い日がある銘柄などは省き、それぞれの銘柄において3種の指標とのβ、rを求めた。

今回算出したデータはコチラ (決定係数を算出し、公表しているのはココだけ!!)

続いて強い銘柄の探し方についてだが、市場平均に比べて下げ幅が小さい = βが1より小さい。(条件①) かつ データのバラツキを防ぐため、決定係数の大きなもの (条件②) の2点を満たす銘柄を選んだ。

βが0に近いものから順にみていき、rが比較的大きなものをピックアップした。

暴落に強い銘柄

①2805 ヱスビー食品 対TOPIX β = 0.118 r = 0.368

今年の暴落局面でも 4250→3765 わずか11%程度しか下がっていない。年2回優待でレトルト食品を頂ける他、配当も出るため安心して持てる銘柄。ただ決定係数が低くばらつきが大きい。

②2804 ブルソース 対日経平均 β =0.100 r = 0.417

エスビーと同じく食品系、3月のショック時には下落に巻き込まれておらず、4月中に少々下落した。とは言っても 1135→1050 わずか7.5%の下落となっている。優待有り、高配当(3%)、上場企業の銘柄を33銘柄保有しており、受取配当金や有価証券売却益が経常利益を押し上げる原因となっている。

③2819 エバラ食品工業 対日経平均 β =0.171 r = 0.547

やっぱり食品系。 2200→1900 わずか14%の下落。利益も安定しており、有利子負債8300万、現金同等物は128億、優待・配当有り。

④8025 ツカモト 対日経平均 β =0.252 r = 0.518

1812年創業の老舗総合繊維商社、東京都中央区のツカモトビル、目黒区の東山スクエアビル(LDHが入ってる)の土地、建物の価値が時価総額を圧倒的に上回る。本業は売上が年々減少する縮小均衡が続く。フリージアマクロスが4.8%保有し、虎視眈々と狙っている。ワンチャン狙いの定期預金替わりの投資は有り。

⑤4929 アジュバン 対日経平均 β =0.287 r = 0.654

美容室経由でスキンケア、ヘアケア、美容機器を販売。売上も堅調に増加。配当良し(2.5%)。理研と共同開発した育毛成分を2~3年後をめどに医薬部外品承認を目指しているため、これまたワンチャン狙い定期預金。

まだまだ沢山有りますが、また後日記事にします~

βは低いけど…

インフラファンド (太陽光発電を行い売電価格を出資者に分配するREITによく似た商品)は、2020年7月現在で7銘柄上場されている。電力を20年間固定価格で買取してもらえる制度(FIT)の存在や、景気に左右されず常に一定の電力需要が有る事を背景に、発電量も年々増加しており、それに比例して利益も堅調に伸びている状況だ。

太陽光発電は景気に左右されないビジネスモデルのため、概ね小幅な値動きとなっている。以下に上場ファンドの β を記載した。

| コード | 銘柄名 | 7/14終値 | 配当利回り | β | r |

| 9281 | タカラレーベン・インフラ投資法人 | 111,500 | 6.94% | 0.139 | 0.666 |

| 9282 | いちごグリーンインフラ投資法人 | 56200 | 6.37% | 0.536 | 0.502 |

| 9283 | 日本再生可能エネルギーインフラ投資法人 | 100500 | 6.37% | 0.194 | 0.622 |

| 9284 | カナディアン・ソーラー・インフラ投資法人 | 112900 | 6.55% | 0.185 | 0.358 |

| 9285 | 東京インフラ・エネルギー投資法人 | 96400 | 8.08% | 0.362 | 0.555 |

| 9286 | エネクス・インフラ投資法人 | 93700 | 6.40% | 0.247 | 0.634 |

| 9287 | ジャパン・インフラファンド投資法人 | 93800 | 1.23% | 0.198 | 0.648 |

βが0.2以下の銘柄が多い事がお分かりいただけたと思う。決定係数もそこそこ高いので、インフラファンドは市場に左右されず、値動きは小さい事が以上から理解できた。

実例で示すと、9284 カナディアンソーラーは、コロナ前120,000→ショック後100,000 ( -20%)と市場平均に比べ下落幅は小さかった。

価格が下落し辛い要因としては、高い配当利回りにある。コロナクラッシュから立ち直った現在でも、配当利回りは平均で6%以上ある。当然、証券価格が下落すると配当利回りは上昇するため、ここに妙味を感じた投資家が買いを入れるため価格が下落し辛くなっている。

配当は高くて、値動きも安定しており、利益も成長している。これは買いだ!と思った方。よく注意してほしい。

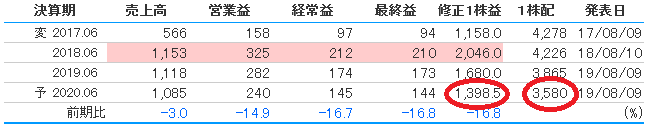

上記は9282 いちごの決算情報だ。ここで注目していただきたいのは、一株当たりの配当額が一株当たりの利益を大きく超過している部分だ。つまり、出資金の一部が配当に回されている俗にいうタコ足分配の状態に見える。

実際には、太陽光パネルの減価償却費から分配されている。減価償却費は会計上のやりくりで、実際のキャッシュアウトは伴っていないため、その分のお金がファンドに残る。そのお金を出資者に分配している。

しかし、残った資金を設備更新に使わずに出資者への配当にのみ使い続ければ、将来得られるはずの利益は減る可能性が高くなる。

自分で十分に調べたうえで投資判断を下していただきたい。