❝β❞とは何か?

日経平均が大きく上昇したのに自分の持ち株は対して上がっていないといった経験をしたことのある方は多いと思う。できるだけそういう思いはしたくないが、どのような銘柄を選べばよいかわからない。 そんな投資家は今回の記事をぜひ読んでほしい。

指標の一つである ❝β❞ をご存じでしょうか? ロイターや日経新聞、バフェットコードなどで公表されているアノ指標のことです。

例えば、日経平均が1%上昇した時にある銘柄Xが1.5%上昇したとすると、銘柄Xのβは1.5となる。この銘柄Xは日経平均に比べて1.5倍動きやすいと理解できる。

この様に、ある個別銘柄が市場指標(日経平均やTOPIX等)に対してどの程度動きやすいか、言い換えれば市場のリターンに対して、その個別銘柄はどの程度リターンが増減するかが数値的に理解できるものの事である。

※指標のβを1とする。

βの算出

では、このβはどの様に算出されるかを説明する。

βi=Cov(rM、ri) ÷ Var(rM) i:任意の株式 rM:株式市場のリターン

統計学的には、ある株式と株式市場の共分散(covariance)を、株式市場の分散(variance)で割ったもの。

https://mba.globis.ac.jp/about_mba/glossary/detail-11686.html

これだけで理解できれば、あなたは数学マスターだ。私には理解できなかった。

なので、視覚的に理解しやすくまとめてみた。

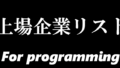

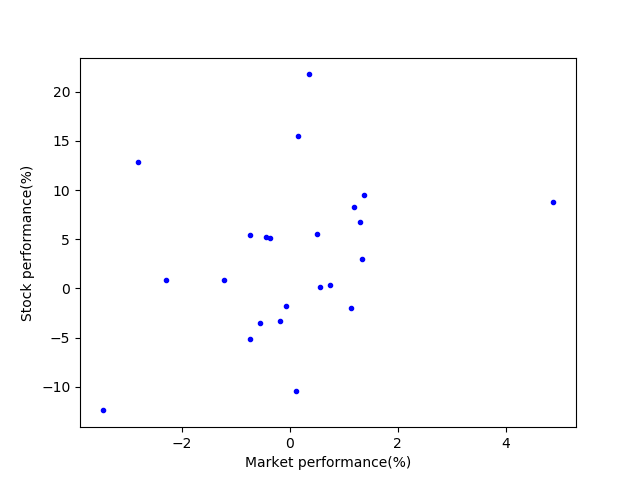

前提として、ある日の市場リターンと個別銘柄のリターンをひとまとまりデータとして扱う事を覚えておいてほしい。

図中の赤丸に囲んだように、その日の市場リターンを横軸に、銘柄のリターンを縦軸にとり、20個程度プロットしてみた。

このグラフを見て、直感的に「この銘柄と市場の動き方、何か関係が有りそう!」「青い点の間に線が引けそう」と思われた方もいると思う。

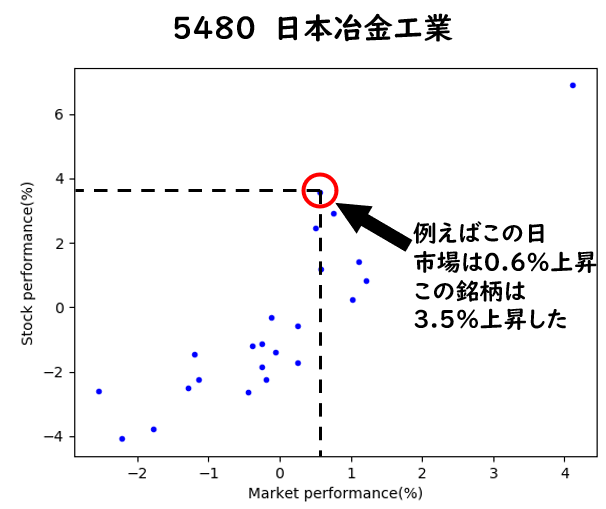

そこで線を引いてみた。

とてもしっくりとくる線が引けた。銘柄と市場のリターンはは比例関係に有りそうだ。

実はこの直線の傾きが ❝β❞ そのものなのだ。 この銘柄のβは1.65だった。

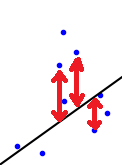

ところで、この線は適当に引いたものでは無く、計算を行った上で引いている。具体的には、すべての青い点と線を結んだ赤い矢印の距離が一番短くなるように引いている。数学的には、最小二乗法という手法を使用している。

決定係数R²の活用

それでは、他の例についてはどうだろう

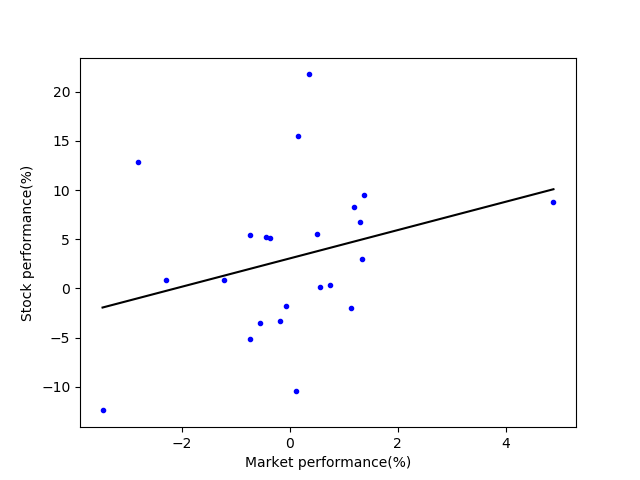

このグラフを見て直感的に直線を引けるだろうか?

最小二乗法により引いた線は以下の通りだ。

この銘柄のβは1.43である。

あまりにバラツキが大きいと感じられたと思う。果たしてこれだけバラツキの大きいβを投資に活用できるだろうか? 期待収益からのかい離が大きすぎるので、このβを使用するのは危険だ。

では、何をもってβの信頼性を計るのか。それは、決定係数r² を見れば一目瞭然だ。

決定係数r²は「予測の当てはまりの良さ」を表しており、範囲は0から1の間となる。決定係数の算出はややこしいのでコチラを参照されたい。

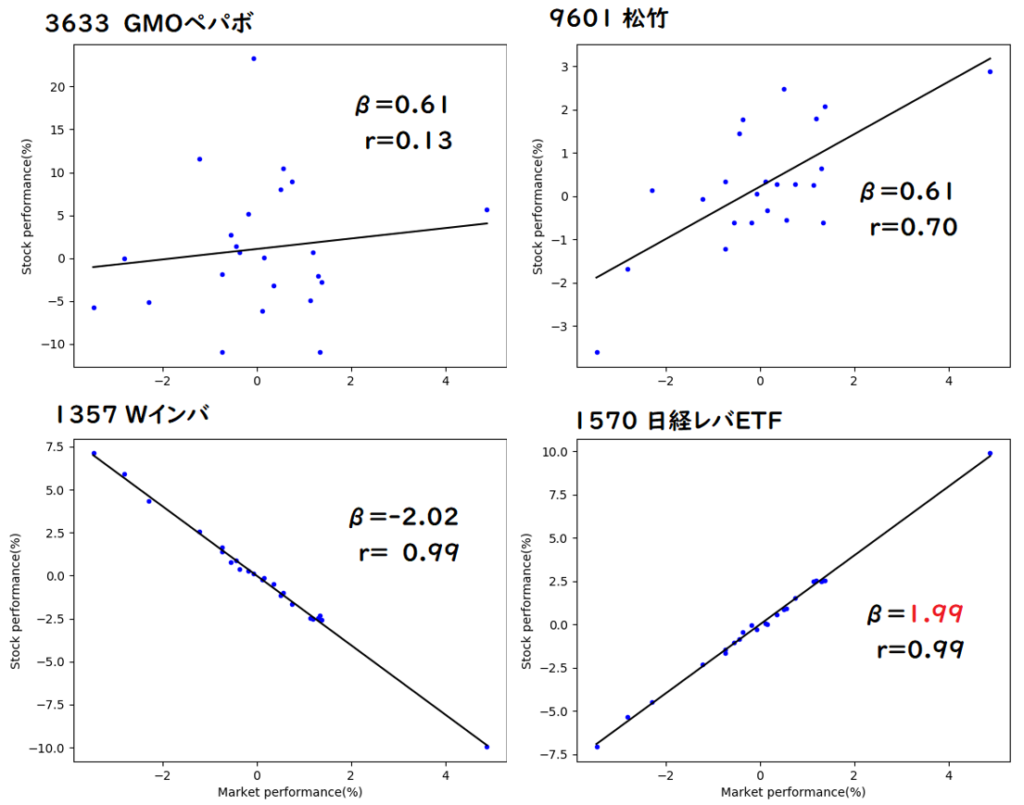

以下に決定係数の異なる4銘柄を掲載した。

3633 GMOペパボと9601 松竹のβは同じだが、rは大きく異なる。9601の方がバラツキ(直線からのかい離)は小さい。9601のβの信頼性は3633に比べて高い。

1357 Wインバと1570 日経レバは、商品設計上当たり前のことではあるが、それぞれ市場リターンの-2倍、2倍の値動きをしている上、rもほぼ1に近いため、データの信頼性は極めて高い。この様にして見ると改めてその凄さがわかる。

β及びrの活用

例えば、市場より良いパフォーマンスを目指してβが2の銘柄を買うとする。この時、損失を最小限に留めるためのヘッジとして、何かを買うか空売りするか?といった問題を解決する際に、このβが威力を発揮する。

βが2の銘柄を100株買う時、βが-2の銘柄を100株買えば理論的にはリスクは0に近くなる。どちらかが上がればどちらかは下がる。βが-2の銘柄が無ければ-1の銘柄を200株買っても同じ効果が得られる。ただこれでは理論的には利益が出ないからβが-1の銘柄を100株だけ購入するといった様に、どの銘柄をどれだけ売るか、買うかを統計的なデータを元に判断することが可能となる。

チャートだけを見てハイテク株が上がりすぎているから空売りでヘッジする様なヤマ勘の投資から卒業できる。

βの算出期間について

今回の記事で出したβはすべて6/1から7/2までの23営業日分の終値から算出したものである。データを取る期間が増えれば増えるほど、算出したβの信頼性は高まるが、それぞれの銘柄には❝旬❞が有るので、市場リターンをはるかに上回るもしくは下回る時のパフォーマンスをβに反映するには、例えば1カ月間や3カ月間といった短い期間でとるべきだと私は考えている。短い期間でβを算出するとどうしても精度は下がりがちだが、同時に決定係数を見ることにより、得られたβはどの程度参考になるのかを判断できる。

βを公表しているサイトによって、算出に用いている期間が異なる為、それぞれの公表しているβ値は異なる場合が有るので注意が必要だ。

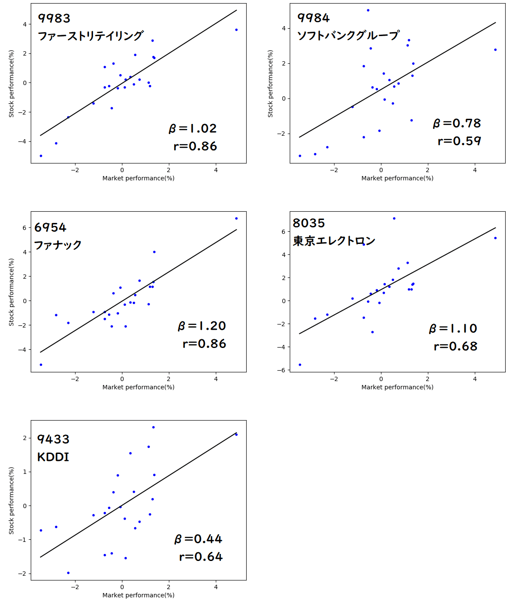

日経225構成銘柄 上位5社のβ、r

最後におまけとして

日経平均株価の構成率は上位5社で全体の26.8%を占めている。日経平均は上昇しているにもかかわらず、持ち株は上がらないといった事がたびたび見受けられるが、この様な場合、構成率の高い銘柄のみが買われている事が多い。もし構成率の高い上位5社を重点的に買うことで指数を操作できるなら、βは市場リターンの1に近いのではないだろうか。

というわけで調べてみた。

| 9983 | ファーストリテイリング | 9.93% |

| 9984 | ソフトバンクグループ | 5.92% |

| 8035 | 東京エレクトロン | 4.77% |

| 6954 | ファナック | 3.11% |

| 9433 | KDDI | 3.08% |

結果は予想と全く異なるものとなった。銘柄ごとの特徴がよく出ている印象を受けた。例えば9433 KDDI は生活に必要不可欠なインフラを提供し、国内で寡占状態のビジネスを行っているため、景気に左右されにくいディフェンシブ銘柄としての特徴が低いβ値によく表れている。一方、工作機械用CNC装置や産業用ロボット業界で世界一の6954 ファナックは、景気の良い時にはモノが良く売れ、設備投資も増加する為業績も良く、逆に景気の悪い時は設備投資減、生産調整などを受け、業績が悪化するという景気敏感株の特徴がβから読み取れる。

この様な形でβは銘柄固有の特徴をよく表している。欲しい銘柄がある時はβやrを見て考えてみるのも良いだろう。